(资料图片)

(资料图片)

国内方面,PMI数据显示10月经济或弱于9月,但10月最后一周生产趋稳、价格走弱指示需求水平仍有待提升。目前国内经济处于主动去库向被动去库切换的关键时点,能否跨过去取决于需求是否有效刺激。海外方面,美联储如期加息但表态偏鹰,在中期选举背景下表达抗通胀决心可以理解。考虑到周期性指标已释放就业转弱信号,只要失业率连续3个月回升就将进入回升趋势,届时美联储或择机调整政策基调。若上述两点预期兑现,A股有望迎来配置窗口。

10月PMI环比全线走弱,内需弱于外需。10月制造业PMI录得49.2,环比9月回落0.9,其中新订单指数录得48.1,环比9月回落1.7,显示内需环比偏弱,新出口订单指数录得47.6,环比9月上升0.5,显示外需略有改善,或与海外重要节日备货需求有关;服务业PMI录得47.0,环比9月回落1.9,疫情之下零售、交运、住宿餐椅餐饮等接触性服务业首当其冲;建筑业PMI录得58.2,环比9月回落2.0。

库存周期或临近切换。1)高频指标反映生产企稳。10月最后一周生产似有边际企稳的态势,开工率、产能利用率等指标未再继续恶化。表明大会后生产形势有望环比改善,是一次性脉冲还是持续改善取决于需求形势。2)价格数据走弱显示需求水平仍有待继续提升。一来国内疫情持续反复,近期郑州、广州等重要省会城市疫情大规模反弹掣肘短期经济表现,二来10月房地产销售和投资继续下滑,基建投资独木难支。3)国内或处于库存周期切换关键时点。目前螺纹钢、沥青等商品库存水平显著低于去年同期水平,工业企业利润同比自去年年中进入下行区间,国内库存周期或正处于主动去库向被动去库的关键节点,库存状态能否顺利转换,需求水平是关键。

美联储转向需待失业率确认,12月态度尤为关键。1)美联储重申通胀目标符合选民诉求。美联储如期加息75BP,但鲍威尔再度强调通胀目标,或与选民诉求以及经济尚未实质性转差等因素有关。6月以来的经验表明,鹰派联储提振拜登支持率、鸽派联储则打压总统支持率。2)周期性指标已释放就业转弱信号,美联储离货币政策转向不远。美国劳动力市场状况或有别于疫前,劳动力参与率、职位空缺等指标独立于周期,而失业率更具周期性。10月美国失业率已由3.5%反弹至3.7%。只要失业率连续3个月回升,也即:失业率进入回升趋势,美联储就将调整政策基调。

资产配置窗口逐步打开。1)美债极具配置价值。基于财政成本、美国经济周期的位置、通胀形势接近缓和等因素,明年上半年10年期美债收益率降至3%下方的概率不低。2)美股已接近左侧拐点。美股相当有政治规律,今年美股熊市符合这一规律,明后年美股大概率年度级别收涨,我们认为明年美股上行动力主要源于货币政策的转向以及由此带来的估值提振。3)美元或处于顶部区间。基于对美国经济周期、就业数据以及美联储货币政策的判断,美元指数已经处于顶部区间,未来半年高位回落为大概率。4)A股迎来配置窗口。内因是核心,在经历了不确定性因素和疫情的考验后,A股亦已迎来极大的配置价值。除非流动性危机爆发,否则海外因素对国内资产也不再形成明显约束。

正文

宏观周观点

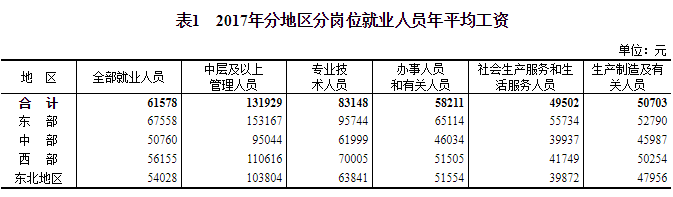

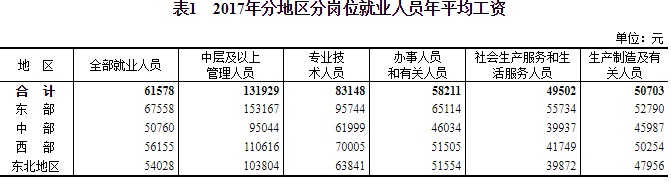

1、10月PMI环比维度全线走弱

2、美国续请失业金人数对失业率有较好的领先性

以上内容来自于2022年11月6日的《内外皆有积极信号——宏观周观点(2022年11月5日)》报告,报告作者张静静、张一平、刘亚欣、张秋雨、张岸天、马瑞超、赵宏鹤等,详细内容请参考研究报告。

-

公共哺乳太尴尬?mamain移动母婴室“喂”爱护航卢浮宫再次冲上热搜,这次与《蒙娜丽莎》无关,而是因为:有女性在卢浮宫给孩子哺乳,被保安无情驱赶了出去。我们很少看到女...

公共哺乳太尴尬?mamain移动母婴室“喂”爱护航卢浮宫再次冲上热搜,这次与《蒙娜丽莎》无关,而是因为:有女性在卢浮宫给孩子哺乳,被保安无情驱赶了出去。我们很少看到女... -

箭牌家居集团引领行业绿色低碳发展,加快推进碳中和2030年前碳达峰,2060年前实现碳中和定调国家级绿色发展战略,开启第三次能源革命,是第四次工业革命的重要支撑,标志着绿色...

箭牌家居集团引领行业绿色低碳发展,加快推进碳中和2030年前碳达峰,2060年前实现碳中和定调国家级绿色发展战略,开启第三次能源革命,是第四次工业革命的重要支撑,标志着绿色... -

河南鹤煤六矿大肆污染惊现渗坑蔑视中央环保督察组?转载据悉5月31日,中央第一环境保护督察组人员将全部进驻河南,组长由十二届全国政协常委、原中央财经领导小组办公室主任朱之鑫担...

河南鹤煤六矿大肆污染惊现渗坑蔑视中央环保督察组?转载据悉5月31日,中央第一环境保护督察组人员将全部进驻河南,组长由十二届全国政协常委、原中央财经领导小组办公室主任朱之鑫担... -

端午节放假通知发布!这样买车票便宜很多!五一小长假刚过完不久,端午小长假又要来了!根据国务院办公厅有关通知精神,今年端午节放假调休时间为6月16日至18日,共3天。...

端午节放假通知发布!这样买车票便宜很多!五一小长假刚过完不久,端午小长假又要来了!根据国务院办公厅有关通知精神,今年端午节放假调休时间为6月16日至18日,共3天。... -

从追赶时代到引领时代 ——从深圳发展奇迹看中国改革开放建港填海的开山炮在深圳蛇口炸响(资料照片)。 一座城市,高度浓缩一个时代精华; 一个政党,引领开辟一条康庄大道。如同施展...

从追赶时代到引领时代 ——从深圳发展奇迹看中国改革开放建港填海的开山炮在深圳蛇口炸响(资料照片)。 一座城市,高度浓缩一个时代精华; 一个政党,引领开辟一条康庄大道。如同施展...

-

公共哺乳太尴尬?mamain移动母婴室“喂”爱护航

2022-06-24 16:06:37

-

箭牌家居集团引领行业绿色低碳发展,加快推进碳中和

2021-08-17 13:02:52

-

河南鹤煤六矿大肆污染惊现渗坑蔑视中央环保督察组?转载

2018-07-18 11:41:48

-

端午节放假通知发布!这样买车票便宜很多!

2018-05-21 08:47:11

-

从追赶时代到引领时代 ——从深圳发展奇迹看中国改革开放

2018-05-21 08:41:30