(资料图)

(资料图)

自开年以来,为促进商业加快复苏、消费潜力释放,银行业积极发挥在消费信贷、支付结算等领域优势,推出了优惠利率、消费补贴等一揽子金融支持政策。

整体来看,当前多家银行纷纷取得良好的消费信贷“开门红”,并较2019年1月消费信贷投放出现大幅回升。

银行消费信贷迎来“开门红”

近日,中国基金报记者从交通银行(行情601328,诊股)处获悉,今年1月份,该行借记卡消费交易金额相比疫情前出现大幅提升,较2019年1月份增幅46%。同时,1月份,该行个人消费贷款投放增幅明显,较去年同期增长39.68%。其中,汽车消费贷款累计投放超过10亿元,是去年同期的2.4倍。

同时,兴业银行(行情601166,诊股)上海有分行信用卡营销中心也迎来了“开门红”。数据显示,2023年1月份,该分行信用卡客户累计交易额接近40亿元,远超疫情前的2019年1月份的23.4亿元。其中,餐饮、娱乐、商旅出行等线下场景消费均有大幅增长。

此外,文化和旅游部于1月末公布的数据显示,经过测算,2023年春节假期,全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%;实现国内旅游收入3758.43亿元,同比增长30%,恢复至2019年同期的73.1%。

据悉,工商银行(行情601398,诊股)、中国银行(行情601988,诊股)、建设银行(行情601939,诊股)、光大银行(行情601818,诊股)等多家银行信用卡在2023年以来,尤其是抢抓春节传统消费旺季,推出了一系列亮点纷呈的用卡活动,包括刷卡返现、满减优惠、积分兑换礼品等,以暖心服务大力支持居民消费。

聚焦抢抓文旅、餐饮各类消费场景

从银行所聚焦抢抓的投放场景来看,主要结合自身优势围绕“衣食住行”各类消费场景布局。

交通银行个金部相关负责人表示,该行主要聚焦线上消费、境内外旅游、场景服务等多方面,同时将持续加大产品的创新力度,升级各类场景消费贷款产品,“下一步将继续紧抓消费复苏契机,与线上平台合作开展系列优惠活动,将持续推进老字号等国潮品牌促消费活动。”

据悉,2023年1月起,中信银行(行情601998,诊股)就推出了为期3个月的新春消费季系列活动,围绕用户“衣食住行”各个消费场景,提供包括四类22项消费券和积分权益。以“食”为例,中信银行推出“周周领券”礼遇,中信银行“62”银联信用卡持卡用户通过“动卡空间”APP - 信收付 - 领券中心,即可领取专属优惠券享受消费支付立减福利。

中国银行北京市分行也围绕衣、食、住、行、文、娱、购等各方面消费需求,精心推出信用卡“新客礼”“首绑礼”“网购礼”“商圈礼”“美食礼”“出游礼”等六大优惠单元,涵盖快捷支付、品牌茶饮、热门商旅、线上便民、线下热门商圈等多个品类。

同时,在跨境服务领域,该分行还着力推进信用卡跨境消费场景“生态圈”建设,并为留学生客群设计开发专属信用卡,不断完善产品体系等。

此外,兴业银行上海分行在聚焦居民生活衣食住行等多个场景基础上,还着力推动绿色消费。例如,在新能源汽车金融服务领域,该分行也不断拓展业务布局,陆续与爱驰、高合、极氪、吉利新能源和奇瑞新能源等本土品牌建立合作。

经济回暖消费需求将逐步改善

“随着疫情干扰减弱,此前受抑制的零售、餐饮、文旅等行业盈利景气度将逐步改善,交通出行、餐饮住宿、文旅娱乐、美妆日用等领域消费需求将逐步释放。”光大银行金融市场部宏观组研究员周茂华表示,一些高档耐用品、装潢装饰、汽车等均将成为消费信贷发力重点。

谈及银行消费信贷的后期发展,易观分析金融行业高级咨询顾问苏筱芮看来,还可考虑在大宗购物、就业、住房、教育、养老等场景聚焦,针对重点客群做好细分,持续优化对重点客群的服务,包括但不限于通过科技等方式提升用户体验、线上与线下多渠道融合触达客群等。

同时,针对近期市场上存在的消费信贷违规流入楼市、股市等问题,苏筱芮对《中国基金报》记者指出,这一方面反映出了疫情防控政策优化的背景下,宏观经济正处于回暖趋势,另一方面也表明当前消费信贷利率处于较低水平,与投机套利氛围逐步抬头有所关联。

“随着今年年初房贷提前还贷的兴起,一些人动起‘歪脑筋’,试图将消费贷、经营贷等资金用于房贷的“置换”,此外还有一些所谓贷款中介“兴风作浪”,怂恿贷款资金违规使用甚至帮助造假。”苏筱芮称。

苏筱芮认为,银行需要在事前加大对消费信贷申请者的审核,关注其申请渠道以及使用场景,在事中需要加大资金流向监测,对于不符合要求的资金用途及时制止,事后则需要持续巩固消费信贷不当使用的惩罚机制,通过案例的总结以及相关的普及材料对银行客户实施广泛宣传,而相关监管也需要关注到这种趋势,对于资料造假乃至严重骗贷的行为给予法律的严惩。

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若...

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若... -

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大...

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大... -

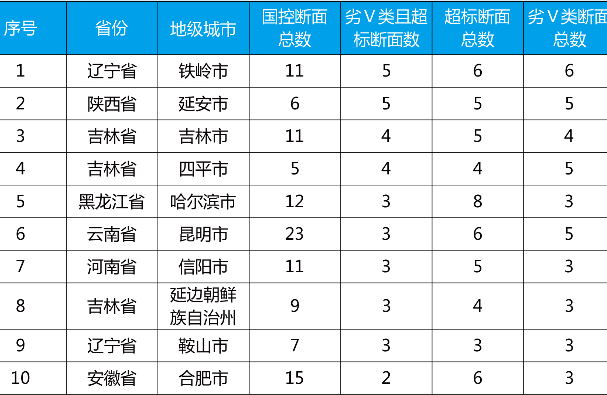

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018...

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018... -

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在...

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在... -

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺

2018-05-16 17:42:16

-

网信办发布数字中国报告:信息通信业多项成就支撑数字中

2018-05-16 17:42:17

-

一季度73个城市水环境质量达标滞后 铁岭延安等最突出

2018-05-16 17:42:19

-

生动的教育课!烈士后代来到军营追忆英雄故事

2018-05-16 17:42:19

-

“零差错”老将“不休而改”,只因不舍这三尺讲台

2018-05-16 17:42:27