(资料图片)

(资料图片)

20年大涨99倍的全球ADC(抗体药物偶联物)龙头,被市值超1.5万亿人民币的全球第一大制药公司收入囊中。

北京时间3月13日晚间,辉瑞宣布将以每股229美元、总计430亿美元(约合人民币2944亿元)的价格,收购生物医药公司Seagen。

以Seagen 3月10日172.61美元的收盘价计算,此项并购溢价近33%。Seagen2001年在纳斯达克上市,至今股价最高涨幅达98.5倍。

截止记者发稿,3月13日晚间,辉瑞股价上涨2.39%,Seagen 开盘即跳空高开15%。

430亿美元大收购

3月13日,美国辉瑞公司宣布,与生物技术公司Seagen达成最终合并协议。

据披露,辉瑞公司将以每股229美元收购Seagen,企业总价值为430亿美元。两家公司的董事会一致通过了这项交易。两家公司预计,将在2023年底或2024年初完成交易,前提是满足惯例成交条件,包括Seagen股东的批准和收到所需的监管批准。

早在2022年6月,《华尔街日报》就报道,默沙东拟收购Seagen;2022年7月,《华尔街日报》又报道称,该项收购的价格预计在250美元/股,收购价格超过460亿美元。不过,最终两家公司未能就价格达成一致,收购告吹。

此次并购的发起方辉瑞,目前是全球第一大制药公司。该公司创建于1849年,总部位于美国纽约,有“宇宙药厂”之称。

20世纪下半叶,在尝到了医药研发高投入的甜头之后,曾误入多元化路径的辉瑞,开始专注于医药,尤其是创新药的研发。但进入21世纪之后,新药研发的风险和难度急剧增加,研发回报率大幅下滑,为提高效率,辉瑞开始通过大规模并购来维持业绩的持续增长,其中,特别重大的有三次。

其一,2000年作价900亿美元收购华纳兰伯特(Warner Lambert),把制药界最畅销的处方药之一——降脂药Lipitor(立普妥)纳入旗下。2006年,立普妥全球销售额达129亿美元,是医药史上第一个销量突破百亿美元的药物。

其二,2002年以600亿美元收购法玛西亚(Pharmacia),将其关节炎治疗药物Celebrex(塞来昔布)收入囊中,这成就了辉瑞“宇宙药厂”的美名。

其三,2009年以680亿美元收购Myeth(惠氏),获得了Enbrel(依那西普)和肺炎疫苗Prevnar 13等明星产品,开始进军生物制药领域。

不过,随着相关重磅产品的专利到期,辉瑞业绩开始受到挤压,但2020年的新冠疫情让辉瑞获得新的机会。然而,随着新冠疫情的逐渐远去,辉瑞又面临新的压力。

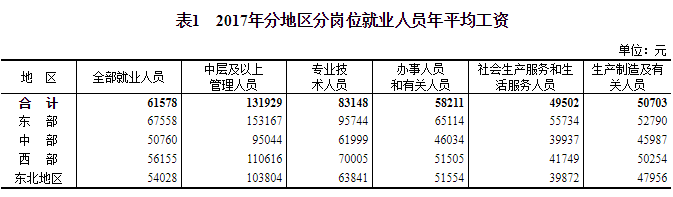

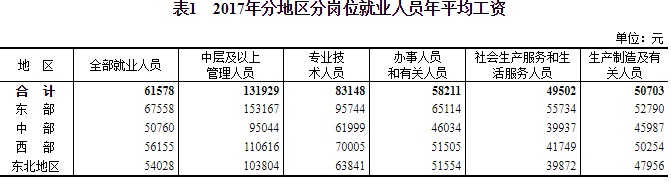

2022年,辉瑞的营业收入为1003亿美元,净利润为314亿美元。但如果除去新冠疫苗和口服药物的营收,辉瑞2022年的营业收入不到500亿美元。在全球进入后新冠疫情时代之际,辉瑞的经营压力由此倍增。

因此,此次并购,辉瑞是期望用超过一年的净利润,来获得后新冠疫情时代新的稳定收入来源。

20年大涨100倍

此次的并购对象Seagen,是一家总部位于美国西雅图的生物技术公司,1997年由前百时美施贵宝(BMS)高管ClaySiegall创办,2001年在纳斯达克上市。

作为ADC(抗体药物偶联物)领域的先锋,Seagen在医药圈的核心能力,是其雄厚的ADC管线布局和研发能力。

所谓“ADC药物”,就是由单克隆抗体与小分子药物(细胞毒素)偶联而成的药物。由于杀伤力强大的小分子药物进入肿瘤细胞体内才开始释放,因而不仅显著提高了药物的安全性,大幅降低了副作用,且极大地增强了有效性,疗效优于靶向同靶标的普通单克隆抗体,成为近年来抗体研究的前沿和发展趋势之一。

德邦证券医药研究团队对中国基金报记者表示,Seagen拥有全球领先的ADC开发平台,目前共有3款ADC药品已上市。2022年Seagen总营收为20亿美元,产品净销售额为17亿美元,同比增长23%。其中,3款ADC药物分别贡献了8.39亿美元(+19%,ADCETRIS)、4.51亿美元(+33%,PADCEV)、0.63亿美元(+923%,TIVDAK),总计占比达80%;预计该公司2023年营收将达22亿美元,2030年营收有望超过100亿美元。

Seagen在ADC领域深耕多年,积累了大量的ADC相关专利,根据NextPat专利数据库检索显示,Seagen拥有超过100件专利族,且专利申请量逐年递增,其申请的专利类型对ADC赛道的覆盖非常全面,包括化合物、序列、医药用途和组合物等类型的专利。

2022年,Seagen研发支出为13亿美元,约占当年营业收入的65%。2023年,Seagen的研发费用将进一步增加,达到14.24-15.25亿美元。

从上市以来的股价表现来看,Seagen堪称一只超级大牛股,其股价从2001年在纳斯达克上市至今,2003年最低时跌至2.15美元,2020年最高上涨到213.94美元,最高涨幅达98.5倍。

全球药企竞逐

ADC药物被认为是市场的下一波重磅药品,目前正在全球受到相关医药公司的追捧,罗氏、阿斯利康、GSK、第一三共、荣昌生物、恒瑞医药等国内外企业,都在ADC领域进行布局。

据业内权威行业媒体医药经济报统计,截至2022年年底,全球已有近20款ADC药物获得监管机构批准上市,其市场销售总额已经接近70亿美元,相比2021年的市场容量,扩大了近三成。

从默沙东的情况来看,尽管该公司最终未能收购Seagen,但这家全球医药巨头,正通过其他交易进军ADC领域。

2022年5月和7月,默沙东和A股上市公司科伦药业先后达成了两项ADC药物合作,分别以总价13.63亿美元引进Trop2ADC药物SKB264,以总价9.01亿美元引进Claudin18.2ADC新药SKB315。不仅如此,默沙东还在B轮融资中投入重金,成为科伦药业子公司科伦博泰的第二大股东。

2022年12月,默沙东又与科伦药业签订《独占许可及合作协议》),科伦博泰将其管线中七种不同在研临床前ADC候选药物项目,以全球独占许可或独占许可选择权形式,授予默沙东在全球范围内或在中国大陆、香港和澳门以外地区进行研究、开发、生产制造与商业化。

科创板上市公司荣昌生物自主研发的维迪西妥单抗,则是中国首款自主研发的ADC创新药。

据德邦证券医药研究团队介绍,2021年8月,荣昌生物将维迪西妥的海外权益授权给Seagen,荣昌生物由此获得2亿美元首付款和最高可达24亿美元的里程碑付款;2022年9月,再鼎医药以3000万美元的预付款另加里程碑付款获得TIVDAK中国区权益。

不过,据荣昌生物发布的2022年业绩预告显示,该公司2022年营业收入为7.94亿元,同比减少44.33%;净利润-9.59亿元,扣非净利润为-10.79亿元。

对此,荣昌生物称,随着公司新药研发管线持续推进,多个创新药物处于关键试验研究阶段,研发投入保持较高水平;同时,公司商业化能力尚处于建设阶段,仍需持续投入较多的团队建设费用和学术推广活动开支。

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若...

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若... -

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大...

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大... -

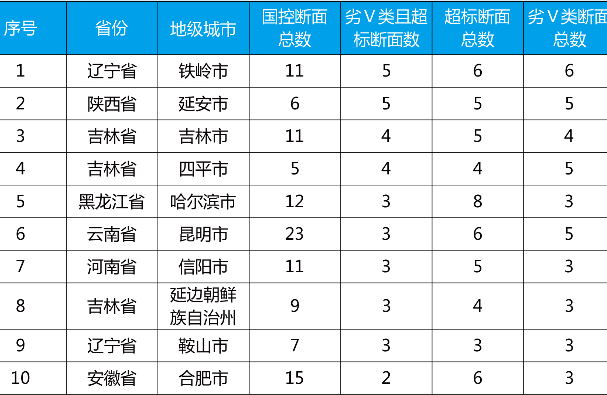

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018...

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018... -

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在...

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在... -

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺

2018-05-16 17:42:16

-

网信办发布数字中国报告:信息通信业多项成就支撑数字中

2018-05-16 17:42:17

-

一季度73个城市水环境质量达标滞后 铁岭延安等最突出

2018-05-16 17:42:19

-

生动的教育课!烈士后代来到军营追忆英雄故事

2018-05-16 17:42:19

-

“零差错”老将“不休而改”,只因不舍这三尺讲台

2018-05-16 17:42:27