(资料图片仅供参考)

(资料图片仅供参考)

金融界3月20日消息 3月份,贷款市场报价利率(LPR)继续维持不变,“降息”预期再度落空。

人民银行授权全国银行间同业拆借中心公布最新贷款市场报价利率(LPR),其中1年期LPR为3.65%,5年期以上LPR为4.3%,与上月保持一致。

自2022年8月非对称调降后,LPR已连续7个月维持不变。以上LPR在下一次发布LPR之前有效。

央行超预期降准

上周五盘后,中国人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

为何这个时点降准?央行表示,推动经济实现质的有效提升和量的合理增长,打好宏观政策组合拳,提高服务实体经济水平,保持银行体系流动性合理充裕。

央行新闻稿强调,将精准有力实施好稳健货币政策,更好发挥货币政策工具的总量和结构双重功能,保持货币信贷总量适度、节奏平稳,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,更好地支持重点领域和薄弱环节,不搞大水漫灌,兼顾内外平衡,着力推动经济高质量发展。

3月15日央行大额超量续作MLF实现了2810亿元中长期资金净投放,导致市场对3月降准的预期热情有所冷却。中信证券(行情600030,诊股)明明指出,在如此情景下再预告3月27日降准25bps,超出了市场预期。

光大宏观也指出,市场对降准已有预期,但时间节点略超预期。政府债券融资节奏加快,叠加美欧银行风波压低海外加息预期,为降准创造了有利契机。

LPR为何不调降?

华创宏观张瑜判断,货币政策降成本的趋势短期不会改变,降准可以推动LPR调降,但幅度可能较小。

作为参考,2021年7月、12月两次50bp降准,推动年底1年期LPR调降5bp,5年期LPR不动。今年3月20日LPR有调降可能,但幅度不宜高估。

明明预计3月20日LPR报价下行存在一定难度,还需更强政策信号。因为,2022年4月、12月两次降准后均未能推动LPR下行,若叠加本次降准,预计将累计实现降成本效果5300*(2.85%-1.62%)+(5000+5000)*(2.75%-1.62%)=178.19亿元,不足以推动LPR下行(估计需300亿元左右降成本效果可推动LPR下调5bps)。

张瑜也指出,当下央行中长期流动性的投放更依赖结构性工具,而非总量工具。结构性货币政策使重点领域信贷事实上得到了较低的融资成本。她提示,2023年四季度核心CPI有破2%的可能,物价压力下预计5月之前仍有总量货币政策发力可能,5月之后预计总量工具动用可能性将明显降低。

中金宏观指出,接下来货币政策的走向主要取决于两方面的因素:1)经济是否已经回升到合理区间、并可以稳固保持;2)资产价格是否有大幅上涨的倾向。在中金宏观看来,这两个问题的答案尚需观察。

瑞银以30亿瑞郎收购瑞士信贷

从硅谷银行倒闭,到瑞信危机爆发,近期全球银行业震动。凌晨最新消息,在瑞士政府的斡旋下,瑞银集团同意收购瑞士信贷,以遏制可能蔓延全球金融市场的信心危机。

瑞银周日在一份声明中称,根据全股票交易条款,瑞信股东将可以用22.48股瑞信股票换1股瑞银股票,相当于每股0.76瑞郎,总对价为30亿瑞郎。

瑞银表示,该交易预计将于2023年底完成,到2027年,每年将节省约70亿美元的成本。这笔交易将缔造一个全球性财富管理公司,整个集团的投资资产规模达到5万亿美元。

瑞士联邦政府说,面对目前困难形势,瑞银集团收购瑞信是恢复金融市场最近缺乏的信心的最佳解决方案,同时也是管理瑞士及其公民面临风险的最佳解决方案。

这两家银行都可以不受限制地使用瑞士央行的现有工具,通过这些工具,它们可以根据货币政策工具的指导方针,从瑞士央行获得流动性。

瑞信成立于1856年,在全球资本市场具有重要影响力。今年2月,瑞信宣布2022年净亏损73亿瑞士法郎,连续第二年净亏损。3月14日,瑞信发布报告称,该行对财务报告的内部控制存在“重大缺陷”。

为了应对全球银行业危机,全球六大中央银行刚刚官宣合作。加拿大银行、英格兰银行、日本银行、欧洲中央银行、美联储和瑞士国家银行今天宣布一项协调行动,通过常设美元流动性互换额度安排加强流动性供应。

为了提高互换额度提供美元资金的有效性,目前提供美元操作的中央银行已同意将 7 天到期操作的频率从每周增加到每天。 这些日常运营将于 2023 年 3 月 20 日星期一开始,并将至少持续到 4 月底。

这些中央银行之间的互换额度网络是一套可用的常备设施,可作为缓解全球融资市场压力的重要流动性支持,从而有助于减轻此类压力对家庭和企业信贷供应的影响。

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若...

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若... -

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大...

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大... -

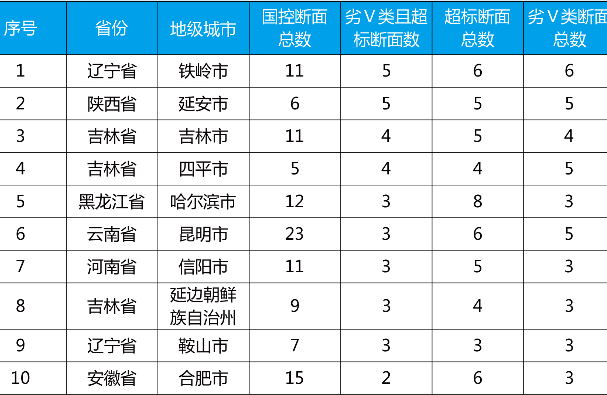

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018...

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018... -

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在...

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在... -

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺

2018-05-16 17:42:16

-

网信办发布数字中国报告:信息通信业多项成就支撑数字中

2018-05-16 17:42:17

-

一季度73个城市水环境质量达标滞后 铁岭延安等最突出

2018-05-16 17:42:19

-

生动的教育课!烈士后代来到军营追忆英雄故事

2018-05-16 17:42:19

-

“零差错”老将“不休而改”,只因不舍这三尺讲台

2018-05-16 17:42:27