(资料图片仅供参考)

(资料图片仅供参考)

周一亚洲股市开市前,在瑞士政府的干预下,瑞银集团宣布以30亿瑞郎的标价接手瑞士信贷,这笔交易的一个细节也令不少置身事外的投资者感到疑惑:为何瑞信的股权投资人能够拿到一些聊胜于无的回报,但额外一级资本债(AT1)的投资人一分钱都拿不到,不是说债权的清偿优先级要高于股权么?

根据官方宣布的合并方案,瑞信的股东能以每22.48股换1股瑞银股票,等价于0.76瑞郎/股。这个价格较上周五的收盘价1.86瑞郎腰斩,大致等同于一年前的十分之一。如此算来,去年底以14亿瑞郎买下瑞信不到10%股份的沙特金主,短短半年就亏得只剩3亿。当然比中东投资人更惨的,是瑞信的额外一级资本债(AT1)投资人,接近160亿瑞郎的投资可是一分钱都没拿回来。

(瑞信日线图,来源:TradingView)

全额减计的依据是什么?

与额外一级资本债券被勒令减计至零不同,瑞信的优先级债券和二级资本债券在这个周末的风波中安然无恙。

财联社在之前的报道中详细介绍过AT1债券的运行机制。简单来说,在次贷危机后,《巴塞尔协议Ⅲ》允许银行发行AT1等“应急换股债”(Contingent Convertible Bonds,简称CoCos)补充资本。CoCo债在发行时,会根据产品结构决定这张债券是属于额外一级资本(AT1)还是二级资本(T2)。

AT1债券虽然表面上以债券的形式构成,但实际上是一种准股权投资。购买这类资产的投资者,清楚地知道自己的钱被用作银行的股权资金,虽然有票面利率,但支付与否、支付比例可由银行自行决定,且不会构成违约。在许多情况下,如果债券跌幅过大,投资者还能选择转股。

当然,投资者也不傻,按照风险与受益对应的原则,作为风险最大的银行债券,AT1债券的收益率也要高于安全系数更高的债券。在欧美央行长期保持低利率/零利率的宏观背景下,这些“大而不能倒”银行发行的AT1债券虽然条款对投资者并不友好,但也成为不少资产组合的底层配置。

对于银行来说,发行AT1债券能够以较低的权利义务增厚资本金,投资者则能获取较高的收益率,监管层也乐于见到银行获得更多的资本缓冲,避免危机时花纳税人的钱救市。

以瑞信为例,该行在2013年发行的AT1债券票面利率为7.5%,而同年发行的T2债券票面利率则为6.5%。这两笔债券都将在今年迎来首次开放赎回/到期,但债权持有人却迎来了截然不同的结局。

这一风险,也在瑞信2020年发行15亿美元永续AT1债券(票面利率5.25%)的监管文件中有所提及。

在减计一项中,瑞信提及,如果出现“紧急”(Contingency)或“持续经营事件”(Viability)时,票据的全额本金可能会被强制且永久减计,而在出现上述事件时,这些债券也不得转换为股票。

很明显,在瑞士政府和央行为瑞银接管瑞信提供这么多担保和流动性支持工具的背景下,势必已经触发“不可持续经营”的条件。

(来源:瑞信债券监管文件)

瑞士金融监管FINMA也在公告中简简单单用一句“增厚银行核心资本”带过了全额减计AT1债券的原因。

(来源:FINMA)

通常来说,“不可持续经营”没有固定的公式或者数值,指的是监管认为银行若不接受公众救助或让债权人承担损失就无法持续经营。事实上,资本市场的定价也对瑞信AT1债券的损失有所预期。上周瑞信AT1债券的价格大约只有票面价值的25%-35%,周末的交易异动更多是一些投机资金在“赌”瑞士监管不会全额减计AT1债券。

值得一提的是,优先级债券和T2债券中也有减计条款,这次瑞信事件则再次给全球金融市场巩固了共识:AT1债券会在接受救助时优先减计,其余债券的存续则要看银行是否会最终倒闭。在本案中,瑞信直到最后仍是一家持续经营的机构,并没有真正进入破产程序。

此外,虽然在银行破产或资本充足率不够时减计AT1债券是业界常规做法,但限制转股并不是,例如澳洲监管就允许AT1债券在减计前转股。

债券市场情绪遭遇重击

根据媒体统计,瑞信目前总共有13笔AT1债券,分别以美元、瑞郎和新加坡元发行,大概占整体债务的20%。

而瑞信的这一事件,恰好发生在金融市场极度厌恶风险的背景下,令规模达到2750亿美元的AT1债券市场如临大敌。周一亚盘交易时段里,多家亚洲银行股出现大跌,多家知名银行发行的AT1债券出现明显的抛售迹象。

事实上AT1债券全额减计之前也发生过,但未能引发市场的重视。2017年西班牙人民银行破产并被桑坦德银行吸收时,这家银行的CoCos就遭遇全额减计,但由于当时股权也被全额减计,所以未引发针对这类资产的讨论。

2020年印度央行在接管Yes Bank时,也是“AT1债券全额减计,股权仍有价值”的案例,但显然影响力无法与瑞信相提并论。

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若...

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若... -

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大...

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大... -

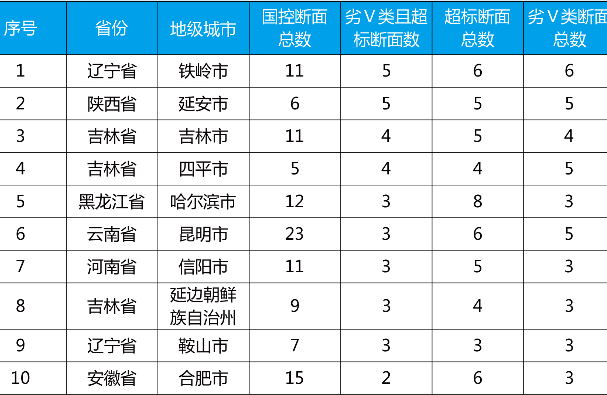

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018...

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018... -

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在...

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在... -

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺

2018-05-16 17:42:16

-

网信办发布数字中国报告:信息通信业多项成就支撑数字中

2018-05-16 17:42:17

-

一季度73个城市水环境质量达标滞后 铁岭延安等最突出

2018-05-16 17:42:19

-

生动的教育课!烈士后代来到军营追忆英雄故事

2018-05-16 17:42:19

-

“零差错”老将“不休而改”,只因不舍这三尺讲台

2018-05-16 17:42:27