(相关资料图)

(相关资料图)

摘要

1月社融同比增长9.4%,创2017年调口径以来最低值。M2同比增长12.6%,创2016年5月以来最高。

1月社融仍受发债拖累。从社融分项来看,新增贷款(社融口径)为4.93万亿元,同比多7308亿元;企业债净融资1486亿元,同比少4352亿元。

分部门看,居民和政府部门融资仍为同比拖累,企业融资同比仍为拉动项,延续2022年8月以来的趋势。第一,新增居民贷款2572亿元,与去年下半年的均值2750亿元较为接近。第二,企业整体融资规模同比继续增长。但就结构而言,融资以信贷为主,企业债和票据融资等渠道同比延续萎缩。第三,新增政府债融资低于去年同期,部分是受月末发债影响。

M2同比加快,除居民存款大增外,还有春节因素。1月新增存款以居民存款为主,达到6.2万亿元。同比贡献角度,M2环比增量超出去年同期的规模为2.57万亿元,其中非银存款贡献约1.2万亿元,企业存款贡献约6800亿元,两者都与春节因素存在一定程度的关联。今年春节假期早于去年,企业发放薪酬福利部分提前至去年12月(1月企业存款降幅小于去年同期),居民春节前后的资产配置也有所提前(1月非银存款增幅高于去年同期)。

自2022年5月以来,社融同比增速持续高于M2同比增速,且增速差趋于扩大,一个重要支撑因素在居民存款持续同比正增长。今年1月M2增速和社融增速继续扩大,除了居民存款延续增长趋势,春节因素也带来短期效应。前期债市经历了“弱现实+强预期”的阶段。2月以来,处于经济数据的相对空窗期,长端利率进入窄幅震荡。后续债市走向,可能重点取决于三个方面,一是春季开工强度。关注2月PMI及3月高频数据。二是地产政策。关注点可能主要在于需求端政策是否加码。三是社融和信贷增长的持续性。关注2月中下旬票据利率走向所揭示的信号。

在新的信号出现之前,流动性缓和有助于利率修复。近期央行进行大额逆回购投放,有效缓解债市投资者对流动性的担忧,由机构行为导致的流动性波动有望缓和。在春季开工强度、地产政策等新的信号出现之前,伴随流动性缓和,利率可能进入一个阶段修复期,3年及以内期限修复的确定性相对较高。

核心假设风险。货币政策出现超预期调整。流动性出现超预期变化。

2023年2月10日,央行发布2023年1月金融数据。新增社融5.98万亿元,预期5.68万亿元,前值1.3万亿元。社融存量同比增长9.4%,前值9.6%。新增人民币贷款4.9万亿元,预期4.08万亿元,前值1.4万亿元。M1同比增长6.7%,前值3.7%。M2同比增长12.6%,预期11.5%,前值 11.8%(预期值来源于Wind) 。

1

社融同比继续放缓,仍受发债拖累

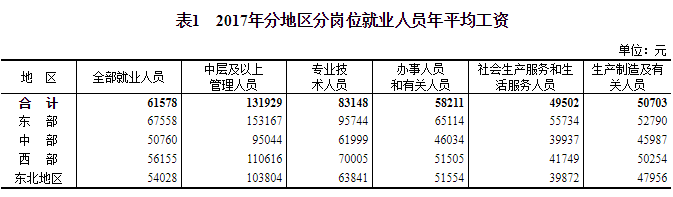

1月社融同比增速连续第四个月放缓,同比拖累项依次为企业债、政府债和未贴现票据。1月新增社融5.98万亿元,同比低1959亿元;而新增人民币贷款4.90万亿元,同比多9227亿元。从社融分项来看,新增贷款(社融口径)为4.93万亿元,同比多7308亿元;企业债净融资1486亿元,同比少4352亿元;政府债净融资4140亿元,同比少1886亿元;未贴现票据融资2963亿元,同比少1770亿元。受企业债、政府债和票据等分项拖累,1月社融同比增长9.4%,较去年12月回落0.2个百分点,连续第四个月回落,增速续创2017年社融调口径以来最低值。

1月融资数据,分部门来看,居民和政府部门融资仍为同比拖累项,企业融资同比仍为拉动项,延续了2022年8月以来的趋势。第一,新增居民贷款仍处于较低水平。从季节性规律来看,1月往往是居民信贷高增的月份,2019-2022各年1月平均值为9277亿元。今年1月新增居民贷款2572亿元,与去年下半年的平均值2750亿元较为接近。这反映出居民融资需求仍处于较低位。部分地区存量房贷利率显著高于当前的房贷利率,带动居民提前还贷,可能也对居民新增贷款形成拖累。居民部门融资修复仍然需要时间,除了收入改善和预期改善,可能还需要适度降低居民存量债务负担。第二,从总量来看,企业整体融资规模同比继续增长。但就结构而言,融资以信贷为主,企业债和票据融资等渠道同比延续萎缩。融资渠道趋于单一化,一方面反映出企业融资需求尚未完全修复,另一方面也是前期债市下跌带来了负反馈效应,提高了企业发债成本。企业贷款维持同比高增,增量以中长期贷款为主。新增企业贷款4.68万亿元,同比多增1.32万亿元,新增中长期贷款3.5万亿元,同比多增1.40万亿元。短期贷款同比多增5000亿元的同时,表内票据融资接同比少5915亿元,指向部分企业融资从票据转向短贷。新增社融口径表外票据融资2963亿元,同比少1770亿元,这反映出表内信贷可以基本满足企业融资需求,无需再通过表外票据进行融资。每年年初,银行倾向于早投放早收益,从季节性规律来看,1月是信贷投放大月,因而难以将信贷量大增直接归因于需求,供给也是重要推动因素。而且,今年1月10日信贷座谈会要求“各主要银行要合理把握信贷投放节奏,适度靠前发力”。企业发债仍是拖累项, 企业融资需求可能继续从发债转向贷款。1月企业债净融资仅1486亿元,同比少4352亿元。最近四年同期的平均值是4638亿元。从信用债取消或推迟发行规模来看,1月取消或推迟发行481亿元,较去年12月的1169亿元明显下降。考虑到1月企业债净融资同比少增4352亿元,可能是企业在发债成本高企时,主动削减发债融资,对应融资需求转向贷款。第三,新增政府债融资低于去年同期,部分是受月末发债影响。1月政府债净融资4140亿元,低于1月的净发行6433.6亿元,主要是1月30-31日发行的2245.3亿元政府债按债务债权登记日计入2月社融。今年提前批专项债和一般债额度分别达到2.19万亿元、4320亿元,较2022年增长50%、32%。大部分可能在一季度发行,这将推升2-3月社融口径的政府债融资。除了社融和信贷增长的持续性,接下来重点关注企业存款活化,以及居民融资需求两个方面。企业存款活化伴随经济恢复的路径相对顺畅,居民贷款恢复或需要地产相关政策的进一步支持。

2

M2同比加快,除居民存款大增外,还有春节因素

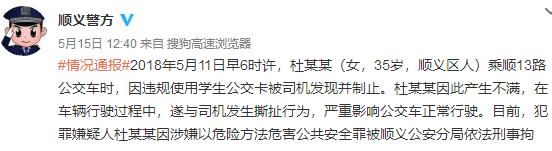

M2同比增速创七年高点。1月M2同比增速12.6%,反弹0.8个百分点,是2016年5月以来最高水平。1月M2环比增量达到7.38万亿元,2022年同期为4.81万亿元。

其中,新增居民存款达到6.20万亿元,同比+7900亿元。从季节性和超季节性两方面来看。一方面,春节前夕企业发放年终奖,形成居民存款,表现为1月或2月居民存款增量的季节性放大;另一方面,超出季节性的因素,可能是前期理财产品赎回规模较大,居民将赎回的资金转为银行定期存款或大额存单。相比之下,今年1月新增居民存款同比增幅+7900亿元,小于去年11-12月,这两个月增幅均在1万亿元以上。当时除了理财赎回的逻辑,还有居民出于疫情原因减少外出、削减支出、增加储蓄的逻辑。进入今年1月,随着疫情影响退去,这方面对居民存款的支持作用可能已经下降。新增非银金融机构存款增加1.01万亿元,同比+1.19万亿元,这部分或与居民的行为也有关。每年年初的1-2月,非银存款往往出现较大规模的增长。2019年、2021和2022年,增幅较大的是2月,分别为6757亿元、1.61万亿元和1.39万亿元,而1月均为负值。今年1月非银存款增加1.01万亿元,较之前年份有所提前,或与春节假期在1月而非2月有关。非银存款在年初的季节性增长,与银行每年初大量投放信贷的逻辑是类似的。春节假期前后,居民对年终奖等资金进行资产配置有关,部分资金通过购买基金等渠道形成非银存款。除居民和非银存款之外,新增企业存款减少7155亿元,同比+6845亿元。1月作为春节月,企业存款减少与居民存款增加相呼应,春节前夕企业集中发放薪酬福利,单位活期存款向个人存款转移。今年春节假期提前至1月21日,而去年为1月31日,这使得今年春节前企业发放薪酬福利,部分可能提前到去年12月,而去年主要在1月。表现为去年12月企业存款同比少1.29万亿元(部分提前转为居民存款),而今年1月同比多6845亿元;去年12月M1(与企业活期存款密切相关)同比下滑0.9个百分点至3.7%,而今年1月M1同比反弹3.0个百分点至6.7%。综合来看,1月M2环比增量超出去年同期的规模为2.57万亿元,其中非银存款同比贡献约1.2万亿元,企业存款贡献约6800亿元,两者都与春节因素存在一定程度的关联。而居民存款贡献约7900亿元,或与资产配置行为调整有关。

自2022年5月以来,社融同比增速持续高于M2同比增速,且增速差趋于扩大,一个重要支撑因素在居民存款持续同比正增长。社融与M2的同比增速差趋于扩大的阶段,利率先下后上。同样是居民存款增长带动M2同比增速攀升,2022年5-8月利率趋于下行,而2022年四季度利率大幅上行。背后的原因可能在于,2022年5-8月,因疫情等因素居民增加超额储蓄,部分形成存款,部分流入理财产品等渠道,从而增加对债券的需求,驱动利率下行。而2022年11-12月,利率因预期扭转而大幅上行,理财产品净值下跌导致居民进行部分赎回,债券调整加剧,同时资金从理财向存款转化继续推升M2。进入今年1月,居民存款高增,利率仍上行,居民将赎回的理财资金转为存款的过程可能仍在延续。1月M2增速和社融增速继续扩大,除了居民存款延续增长趋势,春节因素也带来短期效应。

3

利率策略:关注春季开工强度和地产政策

2023年1月社融数据发布后,长端利率小幅下行,显示出市场对社融和贷款数据“开门红”已经有较为充分的预期。对1月金融数据进行简要总结,第一,信贷强+发债弱的情况仍在延续。新增社融低于去年同期,而新增贷款同比大增,其中可能既有融资需求恢复,也有信贷供给增加,还需要进一步的数据来评估融资需求恢复的程度。企业发债连续处于较低位,反映出债市融资功能尚未得到修复。第二,新增居民贷款仍处于偏低位,基本持平去年下半年的平均值。居民贷款恢复,或需要地产相关政策的进一步支持。第三,M2和M1同比增速均出现反弹,除了居民存款对M2的贡献之外,春节效应也影响较大。后续重点观察企业活期存款的反弹幅度,企业存款活化对应运营资金需求持续增加。此外,从1月金融数据来看对流动性存在影响的一些因素:一是存款缴准的角度,1月新增居民和企业存款5.39万亿元,加权准备金率7.8%,对应缴准约4300亿元。二是从财政存款来看,今年1月财政收支差额高于2022同期。1月财政存款增加6828亿元,2021年同期为增加5849亿元,两者差别在1000亿元以内。从财政存款剔除政府债净缴款之后,剩余的是财政收支差额。今年1月政府债净缴款5020亿元,低于去年同期的6412亿元;今年1月财政收支差额(收入大于支出)1808亿元,高于去年同期的-563亿元。可见1月财政收支给流动性带来的压力,要高于去年同期。

三是M0的影响。1月末M0环比增9894亿元,参考往年春节前取现金规模约1.5万亿元。意味着截至1月底,M0回流的部分约5000亿元。前期债市经历了“弱现实+强预期”的阶段。2月以来,由于不单独发布1月工业、投资、零售和出口等数据,处于经济数据的相对空窗期,长端利率进入窄幅震荡。后续债市走向,可能重点取决于三个方面,一是春季开工强度。百年建筑网调研数据显示,截至正月十七(2月7日),全国开复工率38.4%,相对去年正月十七低12.6个百分点。一方面,这与今年春节较早有关。按照农历计,开工复工晚于去年同期。另一方面,部分项目春节前资金到位情况较差,导致回款困难,可能也导致项目开工慢。1月信贷“开门红”有助于缓解此前项目资金的问题,但需要关注资金是用于解决旧的存量债务(比如偿还债券等其他形式的债务),还是支持新的项目建设。 春季开工强度可以为我们提供相对有效的信息, 关注2月PMI及3月高频数据。二是地产政策。去年四季度地产政策接连出台,给债市带来较大的预期冲击。前期的地产政策调整,一方面缓解了优质房企的现金流压力;另一方面,有效降低了居民的新增住房贷款成本,部分城市房贷利率降至3.7-3.8%,较5年期LPR低50-60bp。后续债市对地产政策的关注点,可能主要在于需求端政策是否加码,如一线等热点城市是否放松需求端政策,以提振相对低层级城市房地产市场的情绪。三是社融和信贷增长的持续性。2月上旬,1个月期限票据利率整体上行,反映信贷需求可能仍较为强劲。关注2月中下旬票据利率走向所揭示的信号。当前货币宽松预期处于较低位,在新的信号出现之前,流动性缓和有助于利率修复。1月信贷实现“开门红”,短期内降准降息的必要性不高,货币宽松预期可能处于较低位。近期流动性一度收敛,随着央行持续进行逆回购净投放,流动性得到缓和。下周进入税期(15-17日),叠加逆回购到期量较大,资金利率可能还会出现小幅波动。但近期央行进行大额逆回购投放,有效缓解债市投资者对流动性的担忧,由机构行为导致的流动性波动有望明显缓和。在春季开工强度、地产政策等新的信号出现之前,伴随流动性缓和,利率可能进入一个阶段修复期,3年及以内期限修复的确定性相对较高。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如跨年流动性投放少于往年同期,流动性可能出现超预期变化。

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若...

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺《青春同学会》召集“明星班”重聚说起同学会,大家脑海里都会浮现出“青葱的岁月、熟悉的面容、真挚的情谊”等词语,而如若... -

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大...

网信办发布数字中国报告:信息通信业多项成就支撑数字中日前,国家互联网信息办公室发布《数字中国建设发展报告(2017年)》。《报告》总结了党的十八大以来数字中国建设取得的重大... -

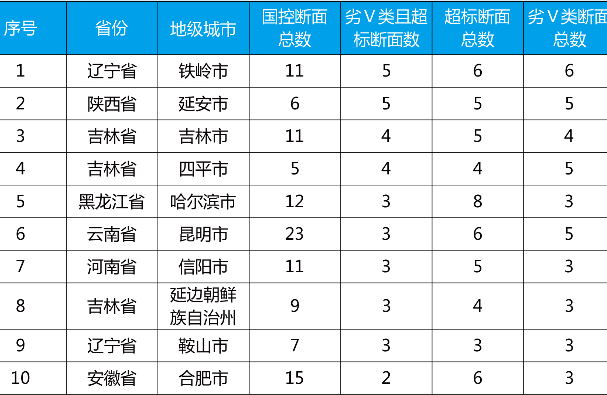

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018...

一季度73个城市水环境质量达标滞后 铁岭延安等最突出人民网北京5月16日电 生态环境部网站昨日公布2018年第一季度水环境质量达标滞后城市名单。根据地表水环境质量监测数据,2018... -

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在...

生动的教育课!烈士后代来到军营追忆英雄故事军地领导、烈士战友、张凤一家合影留念。“小时候,没少听两位舅舅打仗的故事,姥爷讲故事时总是一脸自豪,而姥姥常常会躲在... -

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

“零差错”老将“不休而改”,只因不舍这三尺讲台刘安(左)正在为学员讲解装备的操作使用方法。刘志尚摄初春的沈阳,春风和煦,莺飞草长。某训练场上,气象装备操作训练正在...

-

《青春同学会》召集"明星班"重聚 胡军最"穷"陈小艺

2018-05-16 17:42:16

-

网信办发布数字中国报告:信息通信业多项成就支撑数字中

2018-05-16 17:42:17

-

一季度73个城市水环境质量达标滞后 铁岭延安等最突出

2018-05-16 17:42:19

-

生动的教育课!烈士后代来到军营追忆英雄故事

2018-05-16 17:42:19

-

“零差错”老将“不休而改”,只因不舍这三尺讲台

2018-05-16 17:42:27